Inleiding

Deze paragraaf gaat in op de wijze waarop we met financiering omgaan in de komende periode. Onder financiering wordt verstaan het omgaan met financiële middelen (geld, leningen en beleggingen).

In landelijke wetgeving zijn hierover regels gesteld voor decentrale overheden. Gemeenten kunnen aanvullend regels opstellen voor het omgaan met financieringsmiddelen.

Het hebben van regels voor het omgaan met financiële middelen is belangrijk om:

- duurzame toegang tot financiële markten tegen acceptabele condities te garanderen;

- financieringsmiddelen te beschermen tegen ongewenste financiële risico’s, zoals renterisico's, koersrisico's, kredietrisico's en liquiditeitsrisico's;

- kosten te minimaliseren die ontstaan als er financieringstekorten optreden;

- renteresultaten te optimaliseren als er financieringsoverschotten zijn;

- tijdig de betalingsverplichtingen te kunnen nakomen.

De regels die voor decentrale overheden voor het omgaan met financiële middelen gelden zijn vastgelegd in de wet Fido. Daarnaast zijn er lokale regels voor het omgaan met financiële middelen. Deze zijn vastgelegd in het Financieringsstatuut 2016.

Hieronder wordt eerst ingegaan op de externe (niet lokaal beïnvloedbare) ontwikkelingen. Vervolgens wordt aan de hand van diverse lokale omstandigheden en ontwikkelingen ingegaan op onze financieringssituatie.

Ontwikkelingen financiering

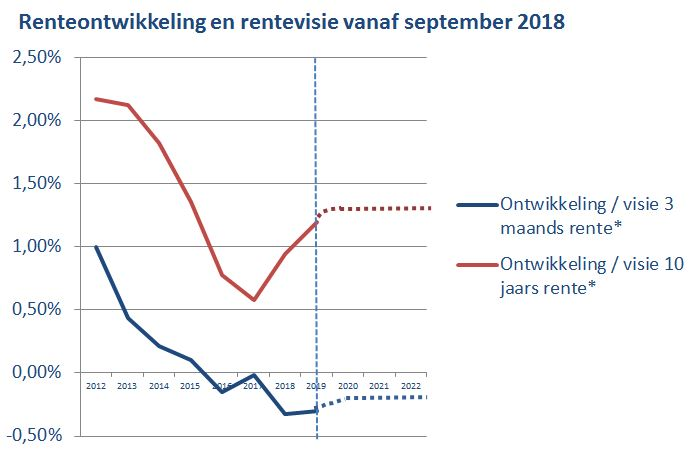

Factoren waarop wij geen invloed hebben als decentrale overheid zijn de landelijke wet- en regelgeving en de renteontwikkeling. Er worden geen wijzigingen verwacht in de landelijke wet- en regelgeving. Op basis van de geldende wetgeving zijn decentrale overheden verplicht op een rentevisie te hebben. Deze visie is vooral bedoeld om toekomstige financieringsbeslissingen op te kunnen baseren en daarop te kunnen toetsen achteraf. Hieronder is de rentevisie vanaf september 2018 opgenomen.

Rentevisie

Het hebben van een goed inzicht in de renteontwikkeling, vergemakkelijkt het maken van keuzes bij het nemen van financieringsbeslissingen. Daarom zijn gemeenten verplicht om een rentevisie te hebben.

Hieronder is de actuele rentevisie per september 2018 grafisch weergegeven. Om de ontwikkeling te kunnen volgen is ook de werkelijke ontwikkeling van de rente opgenomen vanaf 2012. De toekomstverwachtingen zijn gebaseerd op de gemiddelde verwachtingen van banken.

(bron gemiddelde renteverwachtingen: Thésor rentenotitie augustus 2018).

Conclusie rentevisie en renteontwikkeling:

De grafiek laat zien dat er nauwelijks rentewijzigingen verwacht worden. Hieronder wordt kort uitgelegd wat de actuele renteverwachting betekent voor onze bedrijfsvoering.

A. Korte rente (hieronder vallen rentevastperiode van korter dan 1 jaar)

1. Aantrekken van leningen met een korte rente:

Op basis van de verwachte marktrente wordt bij het aantrekken van een geldlening rente vergoed voor looptijden van korter dan 1 jaar. Dit terwijl bij normale marktomstandigheden rente moet worden betaald als geld geleend wordt. Leningen mogen uitsluitend worden aangetrokken op basis van onze financieringsbehoefte. Het is op grond van de wet Fido niet toegestaan om geld te lenen met als enig doel het maken van (rente)winst.

2. Uitzetten van leningen met een korte rente (schatkistbankieren):

Decentrale overheden zijn verplicht om (tijdelijk) overtollige gelden aan te houden in 's-Rijksschatkist. De verwachte rentevergoeding op tegoeden in de schatkist is 0%, ongeacht hoe lang we het geld uitlenen aan de schatkist. Geld wat we uitlenen aan de schatkist levert ons op dit moment geen geld op. Verwacht wordt dat deze situatie de komende periode ongewijzigd blijft.

B. Lange rente (hieronder vallen rentevastperiodes vanaf 1 jaar)

1. Aantrekken van leningen met een lange rente:

Als we op basis van onze financiële planning (liquiditeitsprognose) geld nodig hebben voor een periode van langer dan 1 jaar, dan moet rente worden betaald. De verwachte rente varieert van ongeveer 0,0% voor leningen met een looptijd van 1 jaar tot 1,3% voor leningen met een looptijd van 10 jaar. Op basis van de actuele begroting wordt verwacht dat er geen langlopende lening nodig is.

2. Uitzetten van leningen met een lange rente:

Er zijn diverse rente looptijden mogelijk. Op dit moment (1 september 2018) is de verwachte renteopbrengst voor overtollige middelen met looptijden tot en met 7 jaar 0% (bron: 's Rijks-schatkist).

Verwachte gevolgen renteontwikkeling voor onze financiële positie:

Op basis van de begroting ontstaan er financieringstekorten tot en met 2020. Vanaf 2021 ontstaan er financieringsoverschotten. Verwezen wordt naar het onderdeel "liquiditeitsprognose" in deze paragraaf. Op basis van bovenstaande rentevisie en de hoogte van de geraamde tekorten tot en met 2020 wordt in de begroting geen rekening gehouden met rentelasten vanwege het aantrekken van leningen. Voor financieringsoverschotten wordt gerekend met een rentevergoeding van 0%.

Renteresultaat

Onderstaande tabel geeft inzicht in het renteresultaat (-/- = nadeel):

Omschrijving: | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|

a. Rentelasten aangetrokken financieringen | -1.331 | -70 | 0 | 0 |

b. Raming rentelasten toekomstige financieringsbehoefte | 0 | |||

c. Renteopbrengst verstrekte financieringen | 386.970 | 308.724 | 225.418 | 136.725 |

Voordelig rentesaldo financieringen | 385.639 | 308.654 | 225.418 | 136.725 |

d1: Rentebaten vanuit grondexploitaties | 0 | 0 | 0 | 0 |

d2: Rentebaten vanuit projectfinancieringen (Grex Molenstraat) | 2.096 | 422 | 0 | 0 |

d3: Correctie rentebaten van doorverstrekkingen | 0 | 0 | 0 | 0 |

Voordelig rentesaldo na directe toerekeningen | 387.735 | 309.076 | 225.418 | 136.725 |

e1: -/- rente over eigen vermogen | 0 | 0 | 0 | 0 |

e2: -/- rente over voorzieningen | 0 | 0 | 0 | 0 |

Voordelig rentesaldo | 387.735 | 309.076 | 225.418 | 136.725 |

f. toegerekende rente aan taakvelden (via renteomslag) | 0 | 0 | 0 | 0 |

Voordelig renteresultaat | 387.735 | 309.076 | 225.418 | 136.725 |

Toelichting tabel:

Er wordt jaarlijks een voordelig renteresultaat verwacht. Een voordelig renteresultaat wordt als algemeen dekkingsmiddel verwerkt in de raming van baten en lasten onder het resultaatgebied 11.1 Financiering en algemene dekkingsmiddelen.

Overzicht verstrekte en opgenomen leningen

Het overzicht verstrekte en opgenomen leningen kan worden onderverdeeld in 3 hoofdrubrieken:

- Verstrekte leningen

Het betreft:

- leningen aan een woningcorporatie, boekwaarde per 1 januari 2019 is € 5,2 miljoen, rendement 6,5% per jaar;

- leningen in het kader van de publieke taak, boekwaarde per 1 januari 2019 € 0,5 miljoen, gemiddeld rendement 5,12% per jaar;

- startersleningen, boekwaarde per 1-1-2019 € 1,35 miljoen , gemiddeld rendement 1,1% per jaar;

- duurzaamheidslening "De Groene Zone", rendement 1,35% per jaar over het geïnvesteerd bedrag.

- Opgenomen leningen;

- lening Molenstraat (GREX), boekwaarde per 1 januari 2019 € 0,14 miljoen. Rente 1,5%.

- Financiële middelen met een korte rentevastperiode: ≤ 1 jaar:

Per 1 september 2018 was ons financieringsoverschot in de schatkist € 8,2 miljoen. Daarnaast bedroeg het saldo op de rekening courant bij de BNG bank N.V. € 0,4 miljoen. Totaal was het tijdelijk overschot per 1 september € 8,6 miljoen. De overheid vergoedt geen rente op het saldo in de schatkist.

Renterisicobeheersing

Renterisico’s worden onder meer beperkt door:

- te beslissen op basis van een actuele liquiditeitsprognose;

- het hanteren van een actuele rentevisie;

- te toetsen aan de kasgeldlimiet, ter beheersing van renterisico's op korte schulden;

- te toetsen aan de renterisiconorm, ter beheersing van renterisico's op lange schulden;

- het opvragen van meerdere offertes.

Liquiditeitsprognose

In een liquiditeitsprognose worden binnenkomende en uitgaande geldstromen in de tijd uitgezet. Met behulp van een actueel en kwalitatief goed inzicht in het verloop van de geldstromen, kunnen de rentelasten worden beperkt en de rentebaten worden gemaximaliseerd.

De kaders waarbinnen dit kan zijn aangegeven in de wet Fido en in het Financieringsstatuut 2016. In een liquiditeitsprognose worden alle ontvangsten en uitgaven over een meerjarige periode verwerkt. Zo ontstaat een beeld wanneer er financiële tekorten en overschotten ontstaan. Ook kan dan worden ingeschat hoe lang geld kan worden uitgezet in de schatkist of hoe lang een tekort moet worden afgedekt via een lening.

Hieronder is op basis van de actuele begroting een prognose opgenomen voor de verwachte financieringsoverschotten en -tekorten:

-/- = financieringstekort

Prognose per (x € 1.000): | 1-7-2019 | 1-7-2020 | 1-7-2021 | 1-7-2022 |

|---|---|---|---|---|

Saldo financieringsoverschotten ( x € 1.000) | -148 | -6.264 | 1.295 | 12.072 |

Conclusie:

Op basis van de actuele begroting (september 2018) wordt tot 2021 een financieringstekort verwacht. Het is niet waarschijnlijk dat een lening moet worden aangetrokken om het verwachte financieringstekort af te dekken. Dit komt omdat de ervaring leert dat het werkelijk saldo financieringsoverschotten meestal gunstiger is geraamd. Dit heeft te maken met gewijzigde of vertraagde planvorming. Tijdige bijsturing is hiervoor noodzakelijk.

Renterisicobeheersing voor de korte termijn: de kasgeldlimiet

De kasgeldlimiet stelt een limiet aan het bedrag dat een gemeente aan leningen met een kortlopende rente (< 1 jaar) mag hebben. Bij een overschrijding van deze limiet van meer dan twee kwartalen, moeten leningen boven de limiet omgezet worden naar leningen met een langlopende rente (> 1 jaar). Leningen met een kortlopende rente hebben het kenmerk dat de rente relatief vaak opnieuw wordt vastgesteld. Elk renteherzieningsmoment is een risico, omdat de rente op de herzieningsmomenten hoger kan zijn. Door een lening met een kortlopende rente om te zetten naar een lening met een langlopende rente wordt het aantal renteherzieningsmomenten beperkt. Hierdoor wordt minder renterisico op de leningen gelopen.

De kasgeldlimiet is afhankelijk van het begrotingstotaal en het percentage dat door de landelijke overheid is vastgesteld. Het percentage is op dit moment 8,5% van het begrotingstotaal. Decentrale overheden zijn verplicht om de kasgeldlimiet aan de provincie te rapporteren.

Berekening kasgeldlimiet:

Begrotingstotaal 2019 (afgerond) € 68.000.000

Percentage kasgeldlimiet 8,5%

Renterisiconorm € 5.780.000

Conclusie:

Bij het aantrekken van financieringsmiddelen wordt getoetst aan de kasgeldlimiet. Hiermee worden renterisico's op de kortlopende financieringsmiddelen beperkt. Verwacht wordt dat de toegestane kasgeldlimiet in 2019 niet wordt overschreden.

Renterisicobeheersing voor de lange termijn: de renterisiconorm

Renterisico's ontstaan bij het opnieuw vastzetten van de rente (herfinanciering en/of het afspreken van een nieuwe rentevastperiode). Ter beheersing van dit risico heeft de wetgever bepaald dat in een jaar voor maximaal 20% van het begrotingstotaal de rente opnieuw kan worden vastgesteld. Doordat in een jaar maximaal 20% mag worden geherfinancierd, ontwikkelt de totale rentelast zich gelijkmatiger en worden schokken in de exploitatie voorkomen.

Decentrale overheden zijn verplicht op basis van deze renterisiconorm te rapporteren aan de provincie op basis van onderstaand model:

Modelstaat B: beheersing renterisico's op langlopende leningen

Bedragen x € 1.000 | |||||

Stap | Variabelen berekening norm | 2019 | 2020 | 2021 | 2022 |

1 | Renteherzieningen op vaste schuld | 0 | 0 | 0 | 0 |

2a | Aflossingen bestaande portefeuille | 112 | 28 | 0 | 0 |

2b | Aflossingen nieuwe portefeuille | 0 | 0 | 0 | 0 |

3 (1+2) | Renterisico | 112 | 28 | 0 | 0 |

4 | Renterisiconorm | 13.600 | 13.600 | 13.600 | 13.600 |

5 (4-3) | Ruimte onder renterisiconorm | 13.712 | 13.628 | 13.600 | 13.600 |

Berekening renterisiconorm: | |

Begrotingstotaal 2019 (afgerond) | 68.000.000 |

Te hanteren % uitvoeringsregeling | 20% |

Renterisiconorm | 13.600.000 |

Conclusie:

Omdat er nagenoeg geen langlopende leningen zijn opgenomen, is de jaarlijkse ruimte om langlopende leningen af te sluiten gelijk aan de renterisiconorm. Hierdoor hebben we maximale keuzevrijheid in de looptijd bij het afsluiten van nieuwe leningen. Op basis van de actuele begroting wordt niet verwacht dat in de komende jaren een langlopende lening moet worden aangetrokken.

Koersrisicobeheersing

Koersrisico’s worden uitgesloten door alleen transacties te verrichten waarbij de oorspronkelijke inleg gegarandeerd is en uitsluitend transacties te verrichten in de valuta Euro (€).

Conclusie:

Er wordt geen koersrisico gelopen.

Kredietrisicobeheersing

Nederland wordt door de erkende ratingagency’s S&P, Moody's en Fitch qua kredietwaardigheid beoordeeld met een AAA rating. Dit is de hoogst mogelijke kredietwaardigheid.

Conclusie:

Het risico op het verlies van liquide middelen is gering.